近日,富途發(fā)布「2025 年 H1 中國(guó)香港及美國(guó) IPO 市場(chǎng)報(bào)告」,并就富途平臺(tái)上大數(shù)據(jù)的整理、比較分析及訪談?wù){(diào)研等方法,分析兩地新股市場(chǎng)趨勢(shì)。

2025 年上半年,富途擔(dān)任 19 家港股上市企業(yè)的承銷(xiāo)商,與蜜雪集團(tuán)、布魯可等多個(gè)明星項(xiàng)目合作 IPO 業(yè)務(wù),并為海天味業(yè)、周六福等多家企業(yè)提供國(guó)際配售服務(wù)。報(bào)告指出,在 2025 年上半年,港股新股市場(chǎng)火熱,香港 IPO 的集資額重返全球第一,機(jī)構(gòu)資金和零售資金持續(xù)流入 IPO 市場(chǎng),超過(guò)一半企業(yè)(54.8%)獲得一百倍以上認(rèn)購(gòu),超過(guò) 71%

新股在掛牌首日高收,進(jìn)一步推動(dòng)企業(yè)赴港上市的熱潮。期內(nèi)消費(fèi)板塊的新股引領(lǐng) IPO 市場(chǎng),而醫(yī)療保健、工業(yè)及信息科技板塊有望成下半年焦點(diǎn)。美股方面,期內(nèi)有 40 間中概股企業(yè)在美國(guó)掛牌上市,納斯達(dá)克仍是他們的上市首選地點(diǎn),當(dāng)中首日上市破發(fā)的企業(yè)數(shù)量較去年同期出現(xiàn)明顯下降,預(yù)計(jì)信息科技及工業(yè)板塊相關(guān)企業(yè)將成為未來(lái)一年赴美 IPO 的主力軍。

富途證券董事總經(jīng)理謝志堅(jiān)指出,「今年上半年港股市場(chǎng)再度成為全球資本市場(chǎng)焦點(diǎn),機(jī)構(gòu)大戶(hù)和零售資金的大量流入,為企業(yè)融資提供友好的市場(chǎng)環(huán)境,A+H 上市潮、中概股回流以及『科企專(zhuān)線』政策等利好因素或延續(xù)港股 IPO 熱潮。我們留意到,『科企專(zhuān)線』的密交機(jī)制雖然允許企業(yè)延遲披露上市信息,但變相壓縮與市場(chǎng)溝通的時(shí)間,建議此類(lèi)企業(yè)提前部署 IPO 財(cái)關(guān)策略,及早為進(jìn)入資本市場(chǎng)鋪路。」

市場(chǎng)認(rèn)購(gòu)情緒與「賺錢(qián)效應(yīng)」形成正循環(huán),消費(fèi)類(lèi) IPO 項(xiàng)目備受市場(chǎng)追捧

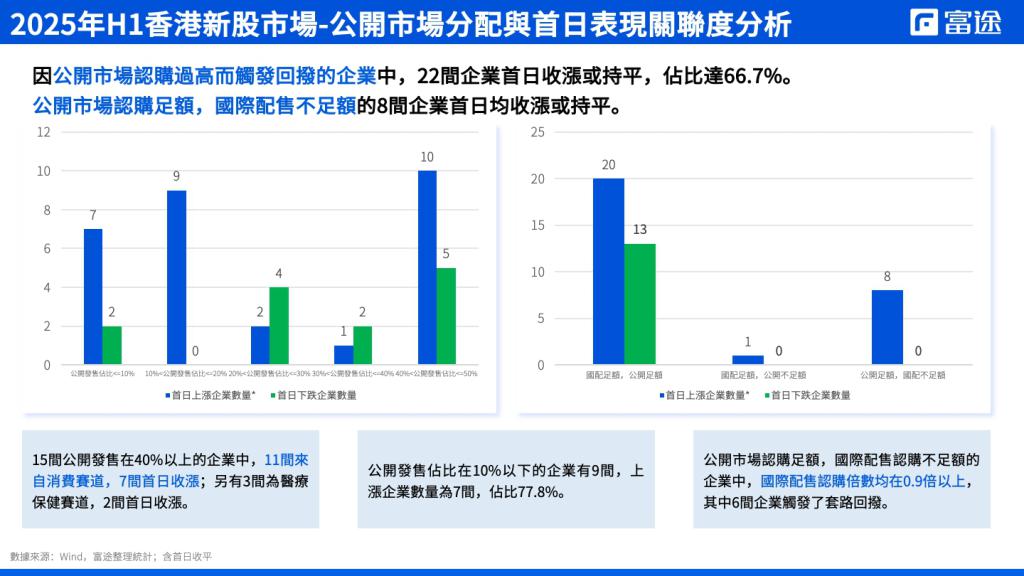

報(bào)告顯示,上半年港股 IPO 市場(chǎng)認(rèn)購(gòu)情緒高漲,其中 23 間企業(yè) IPO 獲得百倍以上認(rèn)購(gòu),更有 5 間企業(yè)獲得千倍以上認(rèn)購(gòu),兩者數(shù)目已幾乎與去年全年相當(dāng)。認(rèn)購(gòu)熱潮背后,新股「賺錢(qián)效應(yīng)」成為關(guān)鍵推動(dòng)力,期內(nèi) 30 間企業(yè)首日高收,較去年同期的 19 間大幅增加。首日漲幅前 10 的新股中,其中 7 間獲得了超百倍認(rèn)購(gòu),高認(rèn)購(gòu)倍數(shù)與首日表現(xiàn)呈現(xiàn)高度相關(guān)性。此外,因公開(kāi)市場(chǎng)認(rèn)購(gòu)過(guò)高而觸發(fā)回?fù)艿?33 間企業(yè)中,22 間企業(yè)首日高收或持平,占比達(dá) 66.7%。而首日高收的新股主要集中于消費(fèi)、醫(yī)療保健及工業(yè)板塊。

機(jī)構(gòu)投資者及零售投資者對(duì)消費(fèi)類(lèi)企業(yè)均展現(xiàn)濃厚興趣——報(bào)告顯示,在公開(kāi)市場(chǎng)認(rèn)購(gòu)前 5 名的企業(yè),有 4 間來(lái)自消費(fèi)板塊,11 間獲得 10 倍以上國(guó)際配售認(rèn)購(gòu)的項(xiàng)目中,有 7 間企業(yè)來(lái)自消費(fèi)板塊。不過(guò),消費(fèi)類(lèi)企業(yè)首日表現(xiàn)不一,在 19 間新上市的消費(fèi)類(lèi)企業(yè)中,7 間首日漲幅在 30% 以上,9 間破發(fā)。

機(jī)構(gòu)投資者及零售投資者對(duì)消費(fèi)類(lèi)企業(yè)均展現(xiàn)濃厚興趣——報(bào)告顯示,在公開(kāi)市場(chǎng)認(rèn)購(gòu)前 5 名的企業(yè),有 4 間來(lái)自消費(fèi)板塊,11 間獲得 10 倍以上國(guó)際配售認(rèn)購(gòu)的項(xiàng)目中,有 7 間企業(yè)來(lái)自消費(fèi)板塊。不過(guò),消費(fèi)類(lèi)企業(yè)首日表現(xiàn)不一,在 19 間新上市的消費(fèi)類(lèi)企業(yè)中,7 間首日漲幅在 30% 以上,9 間破發(fā)。

據(jù)觀察,富途平臺(tái)上的零售投資者逐漸成為新股上市后流動(dòng)性的重要來(lái)源。在新股掛牌的首周,富途平臺(tái)的買(mǎi)賣(mài)交易量往往名列前茅,零售投資者傾向于在股價(jià)回落時(shí)大量買(mǎi)入,而在上漲時(shí)獲利套現(xiàn),從中捕捉收益機(jī)會(huì)。

A+H 企業(yè):撐起港股集資半壁江山,下半年科技及醫(yī)藥有望迎來(lái) IPO 熱潮

A+H 企業(yè):撐起港股集資半壁江山,下半年科技及醫(yī)藥有望迎來(lái) IPO 熱潮

數(shù)據(jù)顯示,上半年共有 7 間 A 股企業(yè)在港上市,貢獻(xiàn)超過(guò) 770 億港元的集資額,占港股集資總額 72.2%。報(bào)告指出,受益于 A 股已上市公司能比其他公司更快通過(guò)備案和合資格 A 股公司審批改革,仍有超過(guò) 50 間 A 股企業(yè)擬赴港進(jìn)行招股 IPO,預(yù)計(jì) A+H 浪潮仍將在未來(lái)一年延續(xù)。

目前港交所的上市申請(qǐng)中,來(lái)自醫(yī)療保健和信息科技的企業(yè)數(shù)量有 87 間,占比達(dá) 48%。此外,「科企專(zhuān)線」的落地,有望吸引更多科技及醫(yī)藥企業(yè)加速其港股 IPO 進(jìn)程。據(jù)富途統(tǒng)計(jì),分別有 22 間和 12 間企業(yè)擬通過(guò)「18A」和「18C」規(guī)則上市。

赴美 IPO:信息科技、工業(yè)及消費(fèi)或成未來(lái)一年主要力量

中概股在美股上市趨勢(shì)加速回溫,上半年相關(guān)新股數(shù)量(40 間)較去年同期(25 間)出現(xiàn)明顯上漲,但由于缺乏大型項(xiàng)目,總集資額(8.8 億美元)和平均集資額(2,100 萬(wàn)美元)出現(xiàn)明顯下滑,27 間企業(yè)集資 1,000 萬(wàn)美元以下,占比達(dá) 67.5%。期內(nèi),富途助力明星 IPO 項(xiàng)目霸王茶姬成功登陸美股市場(chǎng),為企業(yè)提供超過(guò) 5 億美元的國(guó)際配售訂單。

個(gè)股表現(xiàn)上,中概股掛牌首日「賺錢(qián)效應(yīng)」回暖明顯,首日跌破招股價(jià)的企業(yè)占 32.5%,較去年同期 44% 下降。據(jù)美國(guó)證券交易委員會(huì)數(shù)據(jù)披露,期內(nèi)共有 47 間中概股遞表(含更新招股書(shū)),預(yù)計(jì)信息科技、工業(yè)及消費(fèi)或成未來(lái)一年赴美上市的主要力量。

富途平臺(tái) IPO 認(rèn)購(gòu)金額領(lǐng)跑同業(yè),為企業(yè)帶來(lái)多元優(yōu)質(zhì)投資者

截至 2025 年第一季,富途共為超過(guò) 327 間企業(yè)提供 IPO 服務(wù),涵蓋信息技術(shù)、醫(yī)療、消費(fèi)等行業(yè)。2025 年上半年,富途擔(dān)任 19 間港股上市企業(yè)的承銷(xiāo)團(tuán)成員,持續(xù)領(lǐng)跑香港科技券商;港股前 10 個(gè) IPO 集資項(xiàng)目中,有 6 間企業(yè)均為富途的合作客戶(hù),同時(shí),富途與首十大市值新股的其中 6 間合作,并為 11 間市值超過(guò)百億港元的上市企業(yè)提供 IPO 服務(wù)。

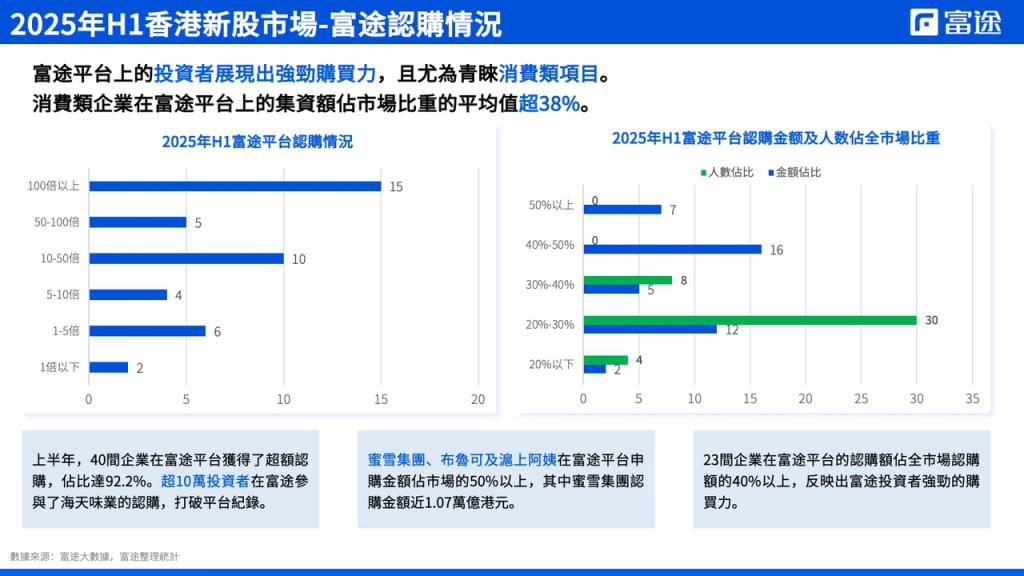

2025 年上半年,富途為周六福、海天味業(yè)以及布魯可等 21 間企業(yè)提供了國(guó)際配售服務(wù),為企業(yè) IPO 帶來(lái)優(yōu)質(zhì)專(zhuān)業(yè)投資者。公開(kāi)發(fā)售的層面上,富途平臺(tái)認(rèn)購(gòu)金額的市占率進(jìn)一步提升,40 間企業(yè)在富途平臺(tái)的認(rèn)購(gòu)額占市場(chǎng)認(rèn)購(gòu)額的 20% 以上,當(dāng)中有 23 間企業(yè)占市場(chǎng)認(rèn)購(gòu)額的 40% 以上。

富途平臺(tái)投資者對(duì)消費(fèi)類(lèi)項(xiàng)目尤為青睞,該類(lèi)企業(yè)在富途平臺(tái)上的認(rèn)購(gòu)額占市場(chǎng)總額的平均值逾 38%。以蜜雪集團(tuán)、布魯可及滬上阿姨為例,他們?cè)诟煌酒脚_(tái)的認(rèn)購(gòu)金額超過(guò)市場(chǎng)總額的五成,其中蜜雪集團(tuán)在平臺(tái)認(rèn)購(gòu)金額達(dá)到 1.07 萬(wàn)億港元。

來(lái)源:36氪